Транспортный налог для ИП: особенности расчета. Как подается транспортная декларация ип Транспортный налог ип кто рассчитывает

Как подается транспортная декларация ИП? Эта информация будет интересна многим предпринимателям. Практически все виды автомобилей подлежат налогообложению, поэтому их собственники должны платить налог. Для этого заполняется транспортная декларация, которую необходимо подавать в инспекцию.

Для индивидуального предпринимателя важно делать это в установленные сроки, чтобы и дальше работать в выбранном налогом режиме, особенно в льготном.

Как подается транспортная декларация ИП

Транспортная декларация ИП может подаваться несколькими способами:

- Лично бизнесменом, для чего он должен заполнить бланк в двух экземплярах.

- Через доверенное лицо, для чего необходимо оформить доверенность.

- По почте: в конверт надо положить опись документов (в двух экземплярах). Письмо должно быть отправлено как ценное; одна копия описи остается у отправителя, как и квитанция об оплате.

- Через интернет, где декларация заполняется в электронном виде.

Индивидуальным предпринимателям надо учитывать условия налогообложения, т. к. для каждого из них устанавливаются свои сроки предоставления декларации.

Раз в год, чаще всего до 30 апреля, надо подавать документ, если ИП работает по упрощенной системе оплаты налогов.

Если фирма идет к ликвидации по причине прекращения деятельности, то надо учитывать один момент. Бланк должен быть в инспекции не позже 25 числа следующего месяца, когда гражданин получил подтверждение того, что его предпринимательская деятельность прекращена.

Если фирма идет к ликвидации по причине прекращения деятельности, то надо учитывать один момент. Бланк должен быть в инспекции не позже 25 числа следующего месяца, когда гражданин получил подтверждение того, что его предпринимательская деятельность прекращена.

Транспортная декларация фирмы, работающей по единому налогу на вмененный доход, подается несколько по-другому. Во-первых, заполнять документ надо раз в квартал. Во-вторых, не позже 20-го числа в конце первого, второго, третьего или четвертого квартала:

- до 20 апреля за первый квартал,

- до 20 июля – за 2-й,

- до 20 октября – за 3-й,

- до 20 января – за 4-й.

Вернуться к оглавлению

Как ИП должен составить декларацию по транспортному налогу

Декларация по транспортному налогу для ИП, который работает по данному режиму, должна учитывать такие моменты:

Декларация по транспортному налогу для ИП, который работает по данному режиму, должна учитывать такие моменты:

- если у предпринимателя есть транспортное средство и он оказывал различные услуги по перевозке грузов и пассажиров,

- деятельность предусматривает проведение двух видов розничной торговли – развозной и разносной,

- бизнесмен платил компаниям по перевозкам или другим фирмам за размещение рекламы своего предприятия на транспортных средствах.

Сдавать декларацию надо в отделение налоговой службы по месту жительства.

Другие виды подачи бланков. Транспортная декларация, которую ИП должен предоставлять, распространяется и на предпринимателей, работающих по патентам, на едином налоге для сельского хозяйства (ЕСХН), на общей системе налогообложения.

Если предприниматель выбрал патентный режим, тогда заполнять бланк не надо. По ЕСХН документ для оплаты транспортного налога необходимо заполнять раз в год и отправлять инспектору до 31 марта. В том случае, если ИП, работающий в аграрной сфере и пользующийся сельскохозяйственной техникой, по тем или иным причинам решает прекратить деятельность, то дата будет другой. Декларация должна быть итоговой и предоставляется до 25 числа следующего месяца от даты ликвидации компании.

Если предприниматель выбрал патентный режим, тогда заполнять бланк не надо. По ЕСХН документ для оплаты транспортного налога необходимо заполнять раз в год и отправлять инспектору до 31 марта. В том случае, если ИП, работающий в аграрной сфере и пользующийся сельскохозяйственной техникой, по тем или иным причинам решает прекратить деятельность, то дата будет другой. Декларация должна быть итоговой и предоставляется до 25 числа следующего месяца от даты ликвидации компании.

Адресом подачи является налоговая, которая находится по месту регистрации предпринимателя.

Общая система налогообложения по подаче бумаг по оплате транспортного налога предназначена только для ИП. На организации с различной формой собственности действие режима не распространяется. Механизм подачи предусматривает:

- Заполнение бланка по форме №3, которая предназначена для декларирования доходов физлиц; подается раз в год до 30 апреля.

- Отдельное заполнение бланка по НДФЛ по форме №4, который надо отправить в налоговую, как только будет получен первый доход. Это необходимо сделать в течение 5 дней до конца месяца, когда прибыль была перечислена. Если потом прибыль (за налоговый год) увеличиться больше, чем на 50%, то заполнить и подать документ надо заново.

- Декларация по налогу на добавленную стоимость, которую надо сдавать каждый квартал не позже установленных дат:

- до 25 апреля за 1-й квартал,

- до 25 июля – за 2-й,

- до 25 октября – за 3-й,

- до 25 января – за 4-й.

Освобождение от уплаты. Прежде чем заполнять бланки, необходимо узнать, сдает ли ИП декларацию по транспортному налогу, т. к. существует ряд исключений. Налогообложению не подлежат такие виды средств передвижения, как:

- Лодки на веслах.

- Сельскохозяйственная техника.

- Самоходные комбайны.

- Автомобили, которые находятся в розыске, и об этом есть заявление в полиции. Когда транспорт будет найден, то налог снова будет начисляться с даты возвращения владельцу.

Если автомобиль не эксплуатируется из-за износа или непригодности, то уплату налога все-равно надо проводить. Законодательство фиксирует только факт наличия, а не то, в каком состоянии находится средство передвижения. Освободиться от выплат можно, если снять машину с учета в государственной автомобильной инспекции.

Транспортный налог вводят региональные власти, и только они могут установить льготы для отдельных категорий граждан. О том, какие субсидии предусмотрены, можно узнать у инспектора службы по телефону, через сайт, при личной консультации.

Льготами могут воспользоваться люди с инвалидностью и те, кто зарегистрировал несколько автомобилей (малолитражные и малогабаритные).

При ведении деятельности по оказанию транспортных услуг большое значение имеет налогообложение. Транспортные услуги ИП 2017 года могут оказывать в разных налоговых режимах: общая, упрощенная, патентная система налогообложения и ЕНВД. Какие преимущества есть у того или иного режима, расскажем в этой статье.

Транспортные услуги на общем режиме

Общий режим налогообложения является самым сложным. На этой системе предприниматель должен платить НДФЛ, НДС, имущественные налоги. По каждому налогу нужно сдавать декларацию. Для того чтобы выполнить все налоговые обязанности и обязательства (исчисление и уплата налога, подготовка и сдача отчетности), предпринимателю не обойтись без услуг бухгалтера.

Кроме того, ведя деятельность в общем режиме предпринимателю нужно будет соблюдать все правила кассовой дисциплины (установить лимит остатка кассы, оформлять кассовые операции, вести кассовую книгу).

Таким образом, общий режим для предпринимателей достаточно обременителен. На ИП лежит большая налоговая нагрузка, ИП должен выполнять много требований по соблюдению кассовой дисциплины и составлению отчетности.

Преимуществом работы на общем режиме может быть сотрудничество с контрагентами, которые работают с НДС. Для таких контрагентов будет иметь значение, какой режим использует ИП, так как от этого будет зависеть их право на вычет по НДС.

Транспортные услуги ИП на упрощенной системе

Упрощенная система выглядит более привлекательно для ИП. Вместо НДС и НДФЛ здесь можно платить единый налог по ставке 6 % (с дохода ИП) или 15 % (с дохода за вычетом расходов). Вместо деклараций (по НДС, НДФЛ) на общем режиме предпринимателю достаточно раз в год подавать декларацию УСН.

Кроме того, у предпринимателя есть возможность не устанавливать лимит остатка кассы, работать без оформления кассовых ордеров и кассовой книги, если предприниматель ведет книгу учета доходов и расходов. Еще одним плюсом УСНО является возможность уменьшить единый налог на сумму уплаченных страховых взносов за предпринимателя и его работников.

К минусам этой системы следует отнести возможность отказа контрагентов от сотрудничества с предпринимателем в связи с его освобождением от уплаты НДС.

Применять УСН можно при наличии ряда условий, в том числе:

- численность сотрудников — не более 100 человек;

- размер доходов от деятельности на УСН — не более 150 млн руб. в отчетном или налоговом периоде.

При превышении данных показателей право на применение УСН предприниматель утратит.

Транспортные услуги на патентной системе

Патентная система еще более проста в применении. Если в соответствующем регионе принят закон, устанавливающий возможность оказания услуг по перевозке пассажиров или грузов в режиме патентной системы, то предпринимателю достаточно приобрести патент на срок до 12 месяцев. Сдавать декларацию о доходах предприниматели на этой системе не должны.

Предприниматели здесь также не должны платить НДС, НДФЛ и налог на имущество. Вместо этого они платят единый налог (по ставке 6%), который исчисляется с потенциально возможного дохода по данному виду деятельности. Его размеры определяются по показателям, которые устанавливают региональные власти.

В отношении кассовой дисциплины предприниматели пользуются такими же привилегиями, что и упрощенцы, при условии ведения книги учета доходов и расходов. Что же касается страховых взносов, то уменьшить налог на сумму уплаченных взносов на этой системе нельзя.

Отметим, что патентная система применяется далеко не во всех регионах. Кроме того, чтобы перейти на нее, предприниматель должен соответствовать условиям ее применения, в том числе:

- доходы — не более 60 млн. руб.;

- численность сотрудников — не более 15 человек.

Транспортные услуги на ЕНВД

Довольно часто при оказании транспортных услуг предприниматели выбирают режим ЕНВД. В этом режиме нужно платить единый налог в размере 15 % с вмененного дохода, который рассчитывается исходя из базовой доходности и физических показателей.

При перевозках грузов физическим показателем является одно транспортное средство, используемое ИП в своей деятельности, а базовая доходность составляет 6 000 руб. на одно транспортное средство. В пассажирских перевозках физическим показателем является одно посадочное место, а базовая доходность составляет 1 500 руб. на одно место.

Сумму налога предприниматель может уменьшить на страховые взносы, уплаченные за себя и своих работников. Так же как на других специальных режимах, предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество.

Декларация на ЕНВД подается за каждый квартал соответствующего года. Требования кассовой дисциплины могут быть необязательны при условии ведения предпринимателем учета показателей для целей налогообложения.

ЕНВД действует не везде и на соответствующей территории вводится по решению местных властей, которые также определяют коэффициенты, применяемые при расчете налога.

Применять ЕНВД можно при следующих условиях:

- количество транспортных средств, которые используются для перевозок, — не более 20 единиц;

- численность сотрудников — не более 100 человек.

Транспортный налог для ИП

При выборе специального режима нередко возникает вопрос, платит ли ИП транспортный налог? Да, платит. Ни один из специальных режимов не освобождает предпринимателя от его уплаты. Но здесь нужно обратить внимание на один момент.

Работая на спецрежимах, предприниматели должны платить единый налог со всех транспортных средств независимо от того, на каком праве они их используют. Так, в режиме ЕНВД единый налог исчисляется как с транспортных средств, находящихся в собственности предпринимателя, так и с транспортных средств, переданных ему в аренду.

Что же касается транспортного налога, то ИП налог на транспорт платит только с техники, принадлежащей ему на праве собственности.

Помимо стандартного налога организации, находящиеся на упрощенном режиме налогообложения, иногда бывают обязаны оплачивать транспортный налог.

Транспортный налог на «упрощенке»: кто и когда должен платить

Обязанность оплачивать транспортный налог возникает у предприятия сразу же, как только на организацию происходит регистрация хотя бы одного транспортного средства, необходимого для осуществления коммерческой деятельности. Эта норма с подробным описанием правил по ее выполнению прописана в 28 статье Налогового кодекса РФ.

Внимание! ИП, применяющие «упрощенку», оплачивают транспортный налог на автомобили и технику, используемые в бизнесе, как физические лица.

Что влияет на размер транспортного налога

Транспортный налог относится к местным налогам, поэтому размер и сроки его оплаты разные в зависимости от региона России. Главное правило касаемо размера – он не должен превышать установленный в налоговом кодексе показатель в 9 раз ни в сторону повышения, ни в сторону понижения. Если регион не устанавливает налоговую ставку транспортного налога на свое усмотрение, то она признается равной федеральному значению.

На окончательный размер транспортного налога, который придется уплатить организации, влияют несколько факторов.

- количество транспортных единиц, числящихся на организации;

- налоговая ставка по транспортному налогу, установленная в регионе – везде индивидуально, в зависимости от особенностей административного округа;

- мощность двигателя каждого транспортного средства, в соответствии с тех паспортом. Для воздушного транспорта налогоисчисляемой базой является статическая тяга движка, для речного и морского транспорта без двигателя – грузовместимость в тоннах.

Расчет транспортного налога ведется по каждой транспортной единице отдельно, при использовании традиционного алгоритма: умножается сначала на ставку по налогу, затем на коэффициент.

Важно! Необходимо помнить о том, что для автомобилей существуют так называемые повышающие и понижающие коэффициенты, то есть в зависимости от средней цены, возраста, степени износа, а также времени пользования транспортным средством, налог может быть различным.

К сведению! Выяснить ставку транспортного налога, актуальную для того или иного региона РФ, можно, обратившись территориальную налоговую инспекцию.

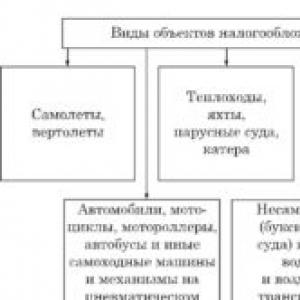

Транспортные средства, не облагаемые налогом

В законе РФ прописан подробный список транспортных средств, которые не являются объектом налогообложения по транспортному налогу. К ним относятся:

- моторные лодки с объемом двигателя не выше 5 л.с., а также любые весельные лодки;

- морские и речные суда, назначение которых служит рыбный промысел;

- комбайны, тракторы, спецмашины, используемые для сельскохозяйственных работ, а также производства и переработки сельскохозяйственной продукции, но только если они зарегистрированы на производителей сельскохозяйственных товаров;

- воздушные, морские и речные судна, если они зарегистрированы на ИП или организации, основным видом деятельности которых являются перевозки пассажирские или грузовые.

Важно! У сельскохозяйственных производителей, использующих для своих работ с/х спецтехнику, доля прибыли от реализации сельхозтоваров должна быть не меньше 70% от общего размера дохода за каждый год по результатам коммерческой деятельности.

Подробный список транспортных средств и техники, не облагаемых транспортным налогом можно найти в 358 статье Налогового кодекса РФ.

Если говорить об индивидуальных предпринимателях, использующих для своей работы автомобили, зарегистрированные на них, как на физических лиц, то они могут быть освобождены от уплат транспортного налога в тех случаях, которые также предусмотрены в Налоговом кодексе РФ. В частности это могут быть случаи, когда транспорт используется:

- инвалидами;

- участниками и ветеранами военных конфликтов;

- индивидуальными предпринимателями, осуществляющих доставку своих наемных работников до места работы;

- иные случаи, прописанные в НК РФ.

Как сэкономить на транспортном налоге на УСН

Многие руководители предприятий, использующих в работе транспортные средства, задаются вопросом, а можно ли на нем как-нибудь сэкономить. Задача эта не из простых, но и она имеет решение. Варианты для снижения оплаты этого налога такие:

- транспортное средство перечислено в перечне ст. 358 Налогового кодекса РФ;

- льготы, предусмотренные местными законодателями для тех или иных компаний или транспортных средств, на территории отдельно взятого региона РФ;

- если «упрощенец» использует объект налогообложения доходы минус расходы 15%, то он может включить транспортный налог в расходы по налогооблагаемой базе. Таким образом, база для начисления налога снизится на сумму уплаченного транспортного налога.

Кроме того, снизить размер выплачиваемого транспортного налога может тщательный контроль за эффективностью применения автомобилей и спецтехники в деятельности предприятия. Нет никакой необходимости оплачивать данный налог, если применение транспорта становится нецелесообразным – разумнее снять простаивающую технику с учета. Точно также нужно вовремя снимать транспортные средства с учета, если они были угнаны – для этого требуется предоставить в налоговую службу справку из полиции о фиксации факта угона.

Внимание! В тех случаях, когда общая стоимость транспортных средств, зарегистрированных на предприятие, составляет сумму выше 3 миллионов рублей, сэкономить на транспортном налоге не удастся.

Сроки оплаты транспортного налога

Организации, находящиеся на Упрощенной налоговой системе и использующие в своей работе транспортные средства, должны оплачивать транспортный налог в течение года авансовыми платежами – по итогам первого квартала, полугодия и 9 месяцев. Если срок оплаты авансового платежа выпадет на выходной, то налог надо перевести на счет налоговой инспекции не позднее следующего рабочего дня.

Окончательно оплата транспортного налога для ООО должна быть произведена до 31 января следующего за отчетным годом включительно. Оплата транспортного налога ИП (как физ. лица) производится до 1 октября следующего года.

Сдача отчетности по транспортному налогу

По итогам года предприятия, находящиеся на УСН, при использовании в работе автомобилей и другой техники, обязаны предоставлять в налоговую инспекцию декларацию по транспортному налогу.

Внимание! Декларацию по транспортному налогу должны предоставлять в налоговую инстанцию только организации, индивидуальные предприниматели от этой обязанности освобождены, поскольку они могут использовать для осуществления коммерческой деятельности транспортные средства, которые принадлежат им как физическим лицам.

Итак, сроки оплаты и сдачи отчетности транспортного налога для ИП и ООО в сводной таблице:

Наказание за несвоевременную оплату транспортного налога

Если организация или ИП, как физическое лицо, не оплатили вовремя транспортный налог, то это неизбежно приведет к начислению по налогу пени . Никаких других санкций к неплательщикам данного налога по закону РФ, применено быть не может.

Добрый день, уважаемый читатель.

В этой статье речь пойдет про уплату транспортного налога с расчетного счета индивидуального предпринимателя (ИП).

У предпринимателей, как правило, по этому поводу возникают следующие вопросы: "А можно ли оплачивать с расчетного счета личные налоги?", "А примут ли в налоговой подобный платеж" и т.д.

Спешу Вас успокоить, в этом году я оплачивал транспортный налог именно с расчетного счета. Оплата дошла быстро, никаких проблем не возникло. Ну а сегодня я расскажу, как правильно заполнить поля платежного документа, чтобы Ваш платеж дошел куда надо. Приступим.

Отмечу, что описанным в этой статьей способом можно оплачивать не только транспортный налог, но и любой другой личный налог (на недвижимость, земельный и т.д.).

В первую очередь, рассмотрим преимущества, которые дает оплата с расчетного счета .

1. Это экономия на комиссии банка, обслуживающего Ваш расчетный счет.

Например, чтобы заплатить по классической схеме (используя платежную квитанцию Сбербанка), Вам потребуется сначала снять деньги с расчетного счета (заплатить за это комиссию в районе нескольких процентов), а лишь затем оплатить транспортный налог в Сбербанке.

2. Экономия времени. Вам не потребуется лично посещать Сбербанк, оплату можно провести через интернет-клиент (при его наличии).

Естественно, если на Вашем расчетном счете нет суммы, достаточной для уплаты транспортного налога, то докладывать ее может оказаться невыгодно.

Порядок уплаты налога с расчетного счета ИП

Итак, для начала Вам потребуются реквизиты для оплаты . Проще всего получить их, используя личный кабинет налогоплательщика. Вы можете найти инструкцию по регистрации на этом сервисе.

Также реквизиты должны ежегодно приходить Вам по почте заказным письмом.

Выберите в личном кабинете налогоплательщика налог, за который будете платить:

Нажмите на кнопку "Оплатить начисления". В открывшемся окне поставьте галочку напротив строки "Транспортный налог":

Нажмите на кнопку "Сформировать платежные документы". Сразу после этого Вы получите файл в формате pdf, содержащий все необходимые реквизиты для оплаты налога:

Обратите внимание, что реквизиты у каждой налоговой свои, поэтому для каждого налога нужно сформировать отдельный файл.

Ну а теперь самое время перейти непосредственно к уплате транспортного налога с расчетного счета ИП . Скорее всего, поля Вашей программы "интернет-клиент" будут отличаться от моей, однако в целом все должно быть очень похоже. Выберите пункт "Создать платеж" и заполните появившуюся на экране форму:

Информацию для всех полей Вы можете найти в платежной квитанции. Тем не менее на некоторых полях остановлюсь поподробнее:

Сумма : Сумма начисленного транспортного налога

Реквизиты получателя : Эта группа полей содержит данные банка налоговой инспекции и реквизиты самой налоговой. Все поля нужно заполнять с особой тщательностью. Дело в том, что цифр много, а ошибившись лишь в одной, Вы отправите деньги туда, куда не надо.

Назначение платежа : На это поле следует обратить особое внимание. Впишите в него всю информацию, для которой не нашлось отдельных полей. А именно: номер автомобиля, свои ФИО и ИНН, собственный адрес. Можете заполнить это поле по образцу, приведенному выше.

Налоговые поля : Информацию для данных полей также можно найти в платежной квитанции. Обратите внимание, что у полей этой группы есть коды (101, 104, 105, 106, 107, 108, 109, 110). По ним искать легче.

Обратите внимание, что иногда поля невозможно заполнить точно так же, как в платежной квитанции. Связано это с тем, что в налоговой могут допустить ошибку при заполнении. Например, в квитанции поля могут быть заполнены так: 106 - ТП, 107 - 05.11.2014. Однако данные значения не могут применяться совместно. Поэтому при уплате транспортного налога поля следует заполнить следующим образом: 106 - ТП, 107 - ГД.00.2013. В этом случае платеж дойдет туда, куда нужно.

В общем-то заполнение не должно вызвать особых трудностей. Если что-то непонятно, еще раз посмотрите на образец выше. Главное - при заполнении не допустить ошибок в цифрах. Поэтому рекомендую перед нажатием на кнопку "Сохранить" еще раз все перепроверить.

После сохранения документ нужно отправить в банк (нажать на соответствующую кнопку). На этом оплата транспортного налога с расчетного счета ИП окончена. Остается лишь через 2-3 дня проверить, что деньги дошли в налоговую (через личный кабинет налогоплательщика).

Если же данный способ показался Вам сложным, то Вы всегда можете оплатить транспортный налог через форму, представленную ниже. В данном случае вводить нужно гораздо меньше данных, поэтому оплата занимает считанные минуты.

Внимание! Для корректной работы сервиса проверки штрафов включите поддержку JavaScript в Вашем браузере.

Налоговый кодекс гласит, что все владельцы транспортных средств обязаны оплачивать в бюджет транспортный налог. Не являются исключением ИП и организации, применяющие упрощенный режим налогообложения. Сегодня мы поговорим об порядке расчета и оплаты транспортного налога при УСН, а также об особенностях составления и подачи налоговой отчетности.

Кто платит транспортный налог?

Все организации и ИП, на которых зарегистрированы любые виды транспортных средств (машины, катера, моторные лодки, воздушный транспорт и т.п.), являются плательщиками транспортного налога. Платить налог также должны предприниматели и фирмы, использующие упрощенный режим налогообложения.

Вы как ИП (или Ваша организация) являетесь плательщиком транспортного сбора, если Вы владеете:

- Любым из видов автотранспортных средств, будь то автомобиль (грузовой/легковой), автобус, мотоцикл, мотороллер и т.п.;

- Моторной лодкой, катером, яхтой или прочим водным транспортом;

- Воздушным судном (самолетом, вертолетом).

Факт Вашего владения ТС должен быть подтвержден соответствующими регистрационными документами.

В то же время существуют некоторые категории ТС, владельцы которых не обязаны платить сбор в бюджет. Вы освобождаетесь от уплаты сбора, если:

- Вы ведете деятельность в сельскохозяйственной сфере и имеете в собственности тракторы, комбайны или прочую сельхозтехнику;

- Вы владеете моторной или весельной лодкой до 5 л.с.;

- Автомобиль, находящийся у Вас в собственности, оборудован для использования инвалидами или получен через орган Соцзащиты. Относительно последней категории ТС льготы распространяются на авто до 100 л.с.№

- Ваша деятельность связана с пассажирскими или грузоперевозками, для осуществления которых Вы используете водные или воздушные суда.

Как рассчитать транспортный налог?

Для ИП и организации на УСН расчет и оплата транспортного налога осуществляется в общем порядке. Сумма налога к уплате зависит от мощности ТС и размера налоговой ставки.

Формула для расчета транспортного налога

- мощность двигателя ТС, которым Вы владеете;

- размер налоговой ставки, применяемой по отношению к Вашему ТС.

Выяснить значение обоих показателей не сложно: мощность ТС указана в регистрационных документах (например, для авто – в техпаспорте), а ставка налога определяется НК (ст. 361). В базовом виде формула для расчета сбора выглядит так:

ТрН = Мощ * Ст,

Ст – налоговая ставка, применяемая к данной категории ТС.

Пример №1.

ИП Федорцов С.Г. владеет автомобилем Chevrolet Lacetti.

Если Ваше предприятие владеет авто меньше года, то расчет налога будет производиться пропорционально сроку, в котором ТС находится в собственности. Применяется следующая формула:

ТрН = Мощ * Ст * (СрВ / 12),

где Мощ – налоговая база (мощность двигателя, указанная в техпаспорте);

Ст – налоговая ставка, применяемая к данной категории ТС;

СрВ – фактический срок владения в месяцах.

Пример №2.

ООО «Хризантема» применяет «упрощенку». 21.08.2016 в собственности «Хризантемы» появился автомобиль Honda Accord (212 л.с.). Показатель ставки в данном случае 7,5 л.с./год. По итогам 2016 «Хризантема» заплатит в бюджет следующую сумму:

212 * 7,5 * (5 / 12) = 663 руб.

«Хризантема» оплатит налог исходя из фактического владения авто (5 месяцев – с августа по декабрь 2016).

Повышающий коэффициент

Отдельно стоит поговорить о случаях, когда организация на УСН имеет в собственности авто премиум-класса. В таком случае при расчете сумму налога необходимо увеличить с учетом повышающего коэффициента. К роскошным авто относят легковые машины стоимостью свыше 3.000.000 руб., выпущенные 3 года назад и ранее. Чем выше стоимость автомобиля, тем выше показатель повышающего коэффициента. Сумма налога можно увеличить максимум втрое, если в собственности организации имеется машина дороже 15.000.000 руб. Узнать о том, относится ли Ваш автомобиль к категории роскошных ТС, можно, ознакомившись со списком на сайте Минпромторга. Актуальная информация там публикуется до 1 марта каждого года.

Так как транспортный налог является региональным сбором, стоит учитывать, что муниципальный власти могут увеличить/уменьшить размер ставки до 10 раз. Также регионы вправе определять ставку в зависимости от срока службы автомобиля. Подробно о налоговых ставка и особенностях расчета транспортного налога в Вашем регионе Вы можете узнать, обратившись в местную фискальную службу.

Оплата налога организациями и ИП

Как видим, и для организаций, и для ИП, применяющих «упрощенку», существует единый порядок расчета транспортного налога. Но схема оплаты сбора для физических и юрлиц отличается друг от друга.

ИП оплачивают налог согласно уведомления, которое поступает из ФНС по месту жительства предпринимателя. Информацию о сроках владения авто и мощности ТС фискальная служба получает из ГИБДД. Уведомление приходит по почте, в нем содержится расчет суммы налога с учетом срока владения авто. Вместе с уведомлением от ФНС Вы получите квитанцию, с которой можно обратиться в банк для уплаты налога. Согласно закону, ИП обязан погасить свои налоговые обязательства до 01 октября следующего года (за 2016 год – до 01.10.17).

Что касается юрлиц, то организации производят расчет налога самостоятельно, подавая налоговую декларацию до 01 февраля следующего года (за 2016 год – до 01.02.17).

Если организация – «упрощенец» имеет филиалы, представительства или прочие обособленные подразделения в других городах, то налог за ТС оплачивается по месту нахождения такого подразделения, по ставкам, применимых в данном регионе. В случае, если произошла перерегистрации ТС (машина снята с регистрации в одном регионе и поставлена в другом, но на того же плательщика), то налог оплачивается исходя из того факта, где ТС было зарегистрировано на 1-е число месяца.

Пример №3.

ООО «Хладпром» применяет УСН и имеет два представительства – в Воронеже и Белгороде. Автомобиль Chevrolet Niva, которым владеет «Хладпром», находится на учете в Воронеже. В марте 2016 машина была снята с регистрации и 15.06.16 поставлена на учет в Белгороде.

Оплачивая транспортный сбор за 2016 год, «Хладпром» должен подать 2 налоговых декларации: одну в Воронежскую ФНС (оплата за 6 месяцев – с января по июнь 2016), вторую – в Белгородскую (оплата с июля по декабрь).

Если ИП перечисляют транспортный сбор один раз в год по факту получения уведомления, то организации на УСН оплачивают налог авансом. Схема расчета и уплаты авансов следующая:

- организация производит расчет всей суммы налога на год вперед;

- полученный показатель делится на 4 (платежи за каждый квартал);

- ежеквартальная сумма вносится до 31 числа следующего месяца (за 1 квартал – до 30 апреля);

- по итогам года подается декларация;

- сумма налога, уплаченного авансом, сравнивается с показателем, указанным в декларации;

- в случае недоплаты производится окончательный расчет по налогу (до 1 февраля следующего года).

Пример №4.

ООО «Техно Плюс» использует упрощенный режим налогообложения. На 01.01.16 «Техно Плюс» владеет автомобилем Hyundai Solaris (мощность 107 л.с.). Определяя сумму транспортного налога за год, бухгалтер «Техно Плюс» сделал расчет:

107 * 3,5 = 375 руб.

Таким образом, ежеквартальный платеж составил 375 / 4 = 93,75 руб. Данная сумма вносилась «Техно Плюс» 03.04.16, 02.07.16, 08.10.16 и 08.01.17.

В ноябре 2016 «Техно Плюс» был приобретен Renault Sandero (мощность 82 л.с.). За 2 месяца владения данным автомобилем (ноябрь – декабрь 2016) «Техно Плюс» должен оплатить налог:

82 * 2,5 * (2 / 12) = 35 руб.

В налоговой декларации «Техно Плюс» указал общую сумму налога за два авто – 410 руб. (375 руб. + 35 руб.). Окончательный расчет (35 руб.) был произведен «Техно Плюс» 18.01.17.

Вопрос – ответ

Вопрос: ИП Савельев владеет грузовым автомобилем. 12.07.16 автомобиль был угнан. Каким образом должен быть рассчитан транспортный сбор для Савельева?

Ответ: Все зависит от того, имеются ли документальные подтверждения факта угона. Если Савельев имеет справку от органов МВД, о том, что автомобиль находится в розыске, то налог рассчитывается исходя из той даты, когда он был угнан. Если справка об угоне датирована 12.07.16, то Савельев оплатит налог за 6 месяцев (январь – июнь 2016).

Вопрос: ИП Кондратьев нарушил срок оплаты сбора (до 01.10.16) и перечислил оплату 743 руб. 08.11.16. Какая мера ответственности предусмотрена для Кондратьева в данном случае?

Ответ: За нарушение сроков Кондратьев оплатит штраф 149 руб. (743 руб. * 20%). Также за просрочку предусмотрена пеня, которая рассчитывается следующим образом:

П = Недоимка * Ставка рефинансирования / 300 * фактическое количество дней просрочки.

Просрочка платежа определяется с даты последнего дня оплаты (01.10.16) по дату фактического погашения налоговых обязательств.

Расчет пени для Кондратьева выглядит так:

743 руб. * 11%/300 * 39 дн. = 11 руб.,

где 11% – ставка рефинансирования ЦБ, действующая в период просрочки;

39 дн. – фактический период просрочки с 01.10.16 по 08.11.16.

Таким образом, кроме погашения основного долга (налог 743 руб.), Кондратьев должен оплатить пеню и штраф 160 руб. (149 руб. + 11 руб.).